Utili ai Massimi, Dazi alle Porte: Chi Vince?

14 Luglio 2025 _ News

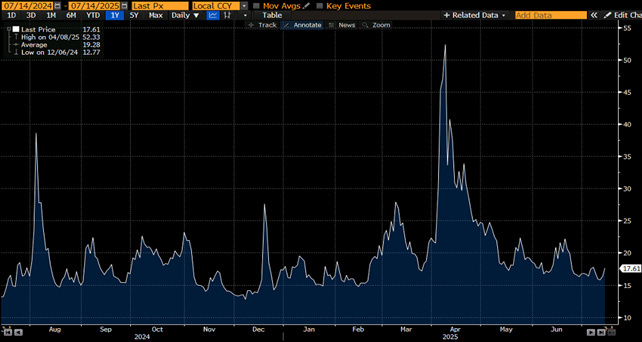

Mentre ci avviciniamo al cuore dell’estate, i mercati finanziari sembrano aver trovato una nuova, fragile stabilità. Ma dietro la superficie calma, le forze in gioco restano tutt’altro che tranquille. Negli ultimi verbali del FOMC, le parole “incerto” e “incertezza” sono apparse ben 28 volte e Powell, nella sola conferenza stampa successiva, le ha pronunciate 19 volte. Segno evidente che l’elemento dominante in questa fase di mercato non è la crescita, né l’inflazione, ma l’imprevedibilità.

Questa incertezza si concentra su un punto preciso: le turbolenze tariffarie legate alle politiche commerciali di Donald Trump.

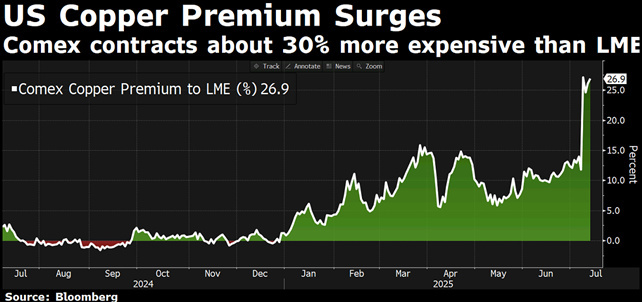

A partire dal 1° agosto, Trump imporrà tariffe reciproche alle nazioni che non hanno negoziato con successo un accordo con gli Stati Uniti. In quella data, il rame sarà soggetto a un dazio del 50%.

Trump sta minacciando di imporre dazi del 35% e del 50% rispettivamente al Canada e al Brasile il 1° agosto. Sabato ha annunciato che il 1° agosto entrerà in vigore una tariffa del 30% sulle merci provenienti dall'Unione Europea e dal Messico. Trump sta anche minacciando di imporre una tariffa del 200% sui prodotti farmaceutici, anche se potrebbe non entrare in vigore immediatamente.

Si tratta di una minaccia tanto reale quanto volubile, che il mercato ormai tratta in modalità TACO, ovvero convinto che poi Trump farà un passo indietro. Il Presidente sbuffa, minaccia nuove tariffe, ma la reazione dei mercati è stata piatta per ora. Letteralmente. Azioni, bond, petrolio e dollaro si sono mossi poco o nulla. Non si tratta di bassi volumi estivi, ma è esperienza. È un mercato che ha imparato a distinguere il rumore dal segnale.

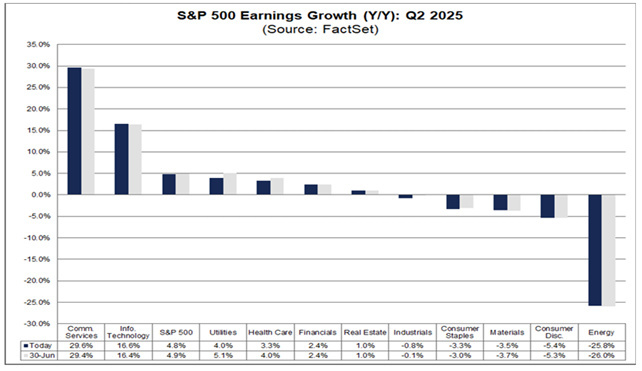

E il segnale oggi è che gli utili societari stanno sorprendentemente battendo le attese, nonostante tutto. Nel primo trimestre, gli EPS dell’S&P 500 sono cresciuti dell’11,5% anno su anno, quasi il doppio delle aspettative. Per il secondo trimestre, che inizierà ufficialmente la prossima settimana, le stime sono state riviste al ribasso e le attese di crescita utili sono oggi del 5%, ma non ci sorprenderemmo di un’altra sorpresa positiva grazie soprattutto alle grandi banche da cui ci si attende risultati solidi grazie soprattutto alle brillanti performance della divisione trading.

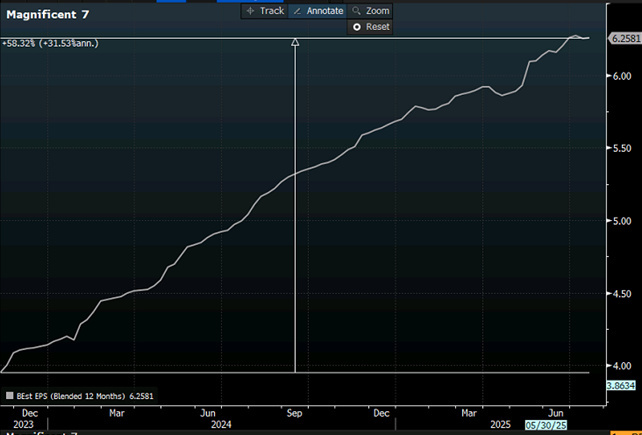

Nel frattempo il mercato sta rispondendo di conseguenza, dall’8 aprile l’S&P 500 è risalito con forza, e molti temono – di nuovo – che il rimbalzo sia stato guidato da pochi nomi. Ma i dati raccontano una storia diversa. Certo, i magnifici sette sono tornati a guidare le performance, con Nvidia che è vicina ad una market cap di 4 trilioni di dollari, ma anche il resto del mercato ha mostrato solidi guadagni a doppia cifra, con ampiezza sorprendente. L’unico vero ritardatario è il settore sanitario ed alcune aree dei consumer staples. In questo quadro, i “golden cross” – ovvero l’incrocio rialzista tra la media mobile a 50 e a 200 giorni si moltiplicano. Si tratta di un segnale tecnico importante, che storicamente ha accompagnato fasi di espansione sostenuta.

Avevamo iniziato questo podcast parlando di “incertezza”, e non a caso. Perché è proprio la sua progressiva riduzione che sta alimentato la nuova gamba rialzista del mercato. I principali fattori di preoccupazione – dai dazi alla crescita economica, dall’inflazione alla spesa per data center, fino alle tensioni in Medio Oriente – si sono infatti parzialmente attenuati.

E mentre le incertezze si diradano, ciò che sorprende è la resilienza dell’economia reale. Nonostante una pandemia globale, l’invasione dell’Ucraina, una stretta monetaria aggressiva, il riaccendersi dei conflitti in Medio Oriente e la volatilità tariffaria, il PIL reale degli Stati Uniti non è mai entrato in recessione dal lockdown del 2020. Sei anni consecutivi di espansione, in un contesto che avrebbe potuto facilmente generare una crisi.

Certo, la fiducia di consumatori e imprese non sembra particolarmente esuberante. Ma i mercati raccontano un’altra storia. Il Buffett Ratio – ovvero il rapporto tra la capitalizzazione del mercato azionario e il PIL nominale – è tornato vicino ai massimi storici. Un altro proxy di questo indice, il rapporto tra S&P 500 e fatturato, ha toccato 3,03, lo stesso livello raggiunto poco prima della correzione iniziata lo scorso febbraio.

Il motivo per cui i multipli stanno tornando su livelli elevati è semplice: cresce la fiducia nella durata dell’espansione economica. Più a lungo si prevede che l’economia crescerà, più a lungo gli investitori saranno disposti a pagare multipli elevati per gli utili futuri. Questo spiega anche la persistente sovraperformance del Magnificent-7: sono le locomotive di questa nuova fase di crescita globale.

Quindi il mercato azionario è irrazionalmente esuberante e destinato a una correzione o addirittura a un bear market? Le correzioni si verificano quando i timori di recessione deprimono il multiplo delle valutazioni, che poi rimbalza quando non si verifica la recessione. I mercati ribassisti si verificano invece quando i timori di recessione anticipano con precisione una recessione economica. In questo scenario, sia il multiplo di valutazione che gli utili diminuiscono. Purtroppo è ancora presto per dire se siamo nell’uno oppure nell’altro caso. Quel che è certo che è un atteggiamento prudente in prossimità dei massimi di mercato in uno scenario di complessa lettura sembra quello più razionale.

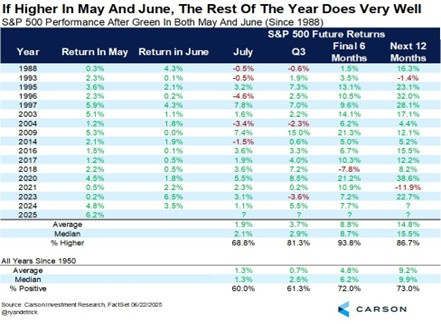

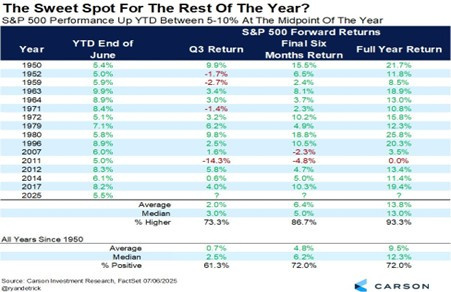

Le statistiche continuano ad essere favorevoli, Quando l’S&P 500 guadagna tra il 5 e il 10% entro la metà dell’anno, storicamente il mercato ha chiuso in rialzo altre 13 volte su 15. E quando maggio e giugno – solitamente mesi deboli – chiudono entrambi in positivo, come quest’anno, il secondo semestre è stato positivo in 15 anni su 16.

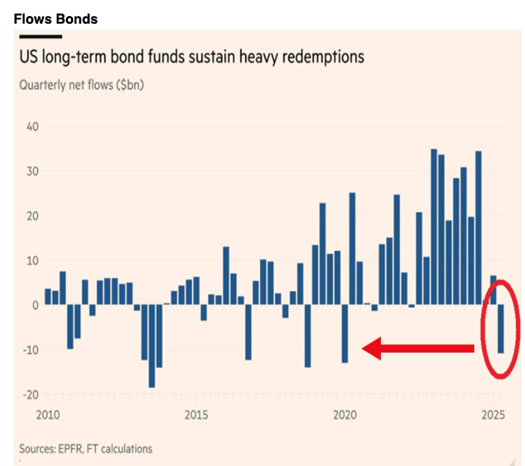

Tuttavia, non è tutto oro ciò che luccica. Il massiccio stimolo fiscale e monetario a livello globale sta facendo salire la massa monetaria a livelli record. Le banche centrali sono ancora ben lontane dal raggiungere l’obiettivo del 2% di inflazione. E intanto i fondi obbligazionari a lungo termine USA registrano deflussi che non si vedevano dai tempi del COVID, con flussi di acquisto in aumento verso i mercati azionari richiamando in ottica contrarian ad una sana prudenza, in attesa del tema che più volte abbiamo anticipato come quello che dovrebbe piacere molto ai mercati ovvero quello della deregulation, di cui si inizierà a parlare nella parte finale dell’anno.

Quanto esposto nel presente messaggio informativo è frutto della libera interpretazione, valutazione e apprezzamento di Pharus Asset Management SA e costituiscono semplici spunti di riflessione. Pertanto le decisioni operative che ne conseguono sono da ritenersi assunte dall'utente in piena autonomia ed a proprio esclusivo rischio. Pharus Asset Management SA dedica la massima attenzione e precisione alle informazioni contenute nel presente messaggio; ciononostante, la stessa non può ritenersi responsabile per errori, omissioni, inesattezze o manipolazioni ad opera di soggetti terzi su quanto materialmente elaborato capaci di inficiare la correttezza delle informazioni fornite e l'attendibilità delle stesse, nonché per eventuali risultati ottenuti usando dette informazioni.

Non è consentito copiare, alterare, distribuire, pubblicare o utilizzare su altri siti per uso commerciale questi contenuti senza autorizzazione specifica di Pharus Asset Management SA.

In Approfondimenti

In Approfondimenti

In Approfondimenti